In den letzten Tagen und Wochen haben viele Freunde und Bekannte gefragt, ob der Corona-Crash eine Gelegenheit ist, langfristige Investments am Aktienmarkt einzugehen. Die kurze Antwort darauf lautet „Ja“. Denn historisch waren Crashs immer Kaufgelegenheiten. Im Idealfall fallen wir in Zukunft nie wieder auf die Tiefs der Corona-Krise zurück. Allerdings stehen uns die endgültigen Tiefs vielleicht noch bevor.

Die aktuelle Situation stellt eine Chance für alle Anleger dar, die bisher kaum oder gar nicht zum Beispiel für ihre Altersvorsorge investiert haben und lange zuschauten, wie die Kurse gestiegen sind. Durch Corona wurden die Karten plötzlich ganz neu gemischt. Es ist vielleicht sogar eine historische Gelegenheit, gerade im Sparbuch-Deutschland eine höhere Beteiligung von langfristigen Anlegern am Aktienmarkt zu erreichen. In diesem Sinn ist die Krise auch eine Chance.

Allerdings ist die kurze Antwort noch lange nicht die Lösung, da sie zu einer Vielzahl weiterer Fragen führt. Um dafür eine möglichst allgemeingültige Einschätzung zu geben, die für alle verständlich ist, habe ich diesen Leitfaden erstellt. Anders als meine sonstigen Beiträge, die sich an institutionelle Anleger und erfahrene Privatanleger richten, geht es hier um die Basics rund um Aktienanlagen.

Eines vorab: Ich bin Finanzjournalist und kein Anlageberater. Das bedeutet, dass alles, was ich hier schreibe, nur zur Information dient. Ich gebe also keine konkreten Anlageempfehlungen, da ich das weder darf noch möchte – hierfür gibt es bei Bedarf entsprechende Berater (mehr dazu später). Ich zitiere auch nicht wie sonst Studien, sondern teile meine Einschätzungen und Erfahrungen, die hier und da auch mal Ansichtssache sein können. Außerdem soll es nicht um kurzfristiges Trading oder Markttiming gehen (das ist ein Thema für Profis), sondern um langfristige Aktieninvestments für den Durchschnittsanleger mit keiner oder wenig Erfahrung.

Im ersten Teil sind zunächst zehn wichtige Punkte zusammengefasst, die eine grobe Orientierung geben. Dann folgen drei konkrete Fallstudien als Beispiele. Anschließend werde ich einige häufig gestellte Fragen beantworten. Am Ende sind noch ein paar weiterführende Links zu finden.

1) Investieren vs. Konsumieren

Als erstes stellt sich die Frage, ob es im Einzelfall überhaupt sinnvoll ist, am Aktienmarkt zu investieren. Zum Beispiel dann, wenn man beispielsweise einen Kredit abzuzahlen oder andere Schulden zu bedienen hat. Hier kann es besser sein, das Geld zunächst zur Schuldentilgung einzusetzen. Allerdings können trotzdem zumindest kleine Beträge investiert werden, um ein erstes Gefühl für den Markt zu bekommen, ohne dabei große Risiken einzugehen.

Doch auch wer schuldenfrei ist, hat vielleicht andere Pläne, etwa ein teures Hobby. Hier ist zu entscheiden, ob man vielleicht mehr emotionale Rendite dadurch erzielt, sein Geld für etwas auszugeben, was man gern macht oder was bleibende Erinnerungen im Leben schafft, etwa große Reisen. Im Idealfall bleibt aber dennoch ein Teil des Einkommens übrig, der investiert werden kann, wenn man im Alltag sparsam ist.

2) Keine Rendite ohne Risiko

Oft wird die Frage gestellt, wie man sein Geld anlegen kann, aber möglichst sicher. Das grundsätzliche Problem dabei ist, dass es positive Renditen überhaupt nur dadurch geben kann, dass es eben nicht sicher ist. Denn wäre es sicher, würde es jeder machen, was dazu führen würde, dass es wiederum keine Rendite bringt.

Aus diesem Grund werden die am Aktienmarkt erzielbaren Renditen auch als Risikoprämien bezeichnet. Konkret heißt das: Man kann im Durchschnitt eine positive Rendite für die Übernahme des Risikos erwarten, aber es kann eben auch vorübergehende oder dauerhafte Verluste geben.

3) Nichts ist wirklich sicher

Allerdings ist es auch so, dass in Wahrheit nichts wirklich sicher ist.

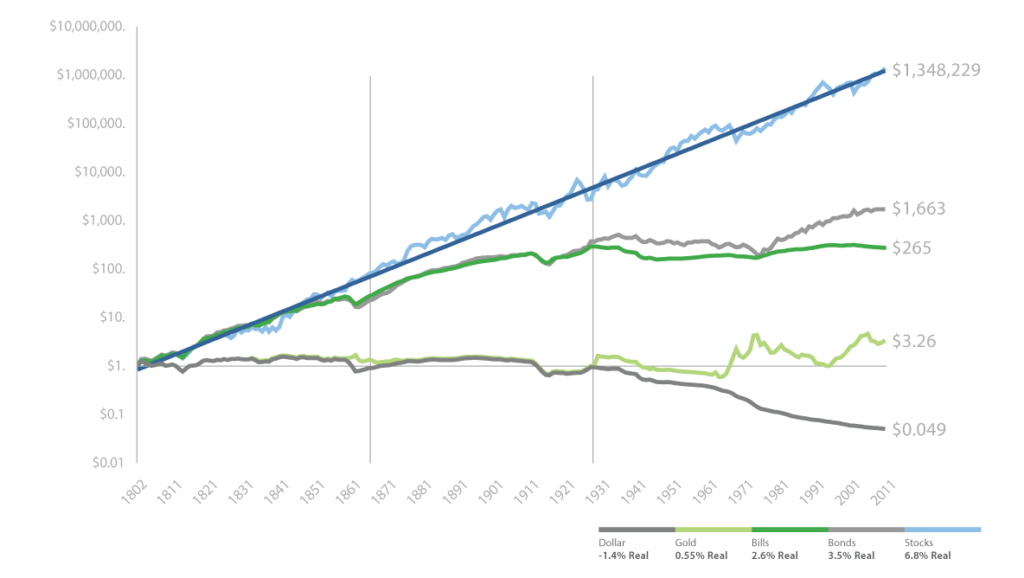

Cash auf dem Girokonto verliert an Kaufkraft, könnte im Rahmen einer Schuldensteuer einfach um einen bestimmten Betrag reduziert werden oder einer möglichen Währungsreform unterliegen. Gold und Silber geben zwar ein Gefühl von Sicherheit, aber waren historisch betrachtet auch keine besonders guten Geldanlagen (wobei ein bisschen Gold durchaus sinnvoll sein kann). Anleihen sind eine gute Idee, die sich in den vergangenen Jahrzehnten hervorragend mit Aktien kombinieren ließ, aber ob das auch für die Zukunft gilt ist angesichts der historisch extrem niedrigen Zinsen schwer vorstellbar.

4) Aktienfonds

Vor dem Hintergrund, dass nichts wirklich sicher ist, sind Aktien viel attraktiver, als die meisten denken. Da einzelne Aktien aber auch Erfahrung erfordern und dieser Leitfaden nur die Grundlagen behandelt, bezieht sich alles, was ich hier schreibe, auf Aktienfonds, konkret ETFs (mehr dazu später). In diesen sind viele verschiedene Aktien enthalten, sodass das Risiko entsprechend gestreut ist.

5) Langfristig denken

Eigentlich weiß jeder intuitiv, dass man auf lange Sicht investieren sollte, aber oft wird der Zeithorizont falsch eingeschätzt. Geld, das am Aktienmarkt investiert wird, sollte für mindestens fünf Jahre nicht benötigt werden. Denn grundsätzlich kann man sagen: Je länger der Anlagehorizont, desto höher die Wahrscheinlichkeit für positive Renditen. Wird das Geld dann in fünf oder zehn Jahren immer noch nicht gebraucht, umso besser, dann kann es weiter als Vermögen investiert bleiben.

Wer also nur für sechs oder zwölf Monate anlegen möchte und das Geld anschließend wieder braucht, geht mit Aktienanlagen ein hohes Risiko ein. Wer allerdings für seine Altersvorsorge investiert und noch relativ jung ist, wird mit an Sicherheit grenzender Wahrscheinlichkeit eine attraktive Rendite erzielen. In diesem Sinne ist Zeit also die wichtigste Ressource beim Investieren. Deshalb sind Aktienanlagen auch eine gute Idee, um Geld für die eigenen Kinder zu investieren (statt es einfach nur zu sparen).

6) „Niemals“ verkaufen

Im Idealfall investiert man für immer, was vielleicht etwas übertrieben klingt, aber eine gute Leitlinie darstellt. Zum Beispiel kann alles, was langfristig investiert ist, von Vornherein mental abgeschrieben werden. Man tut also so, als wäre das Geld fest gebunden, sodass nicht wieder verkauft werden kann.

Es gibt nur zwei Ausnahmen: Erstens eine unvorhergesehene Lebenssituation, die Geld erfordert, aber nicht über eine Versicherung abgedeckt ist und den Verkauf praktisch erzwingt. Und zweitens, wenn man in Rente geht und einen Teil der Investments auflöst, um davon zu leben oder in weniger schwankungsanfälligen Anlagen zu parken.

7) Systematisch nachkaufen

Statt über Verkäufe nachzudenken, sollte ganz im Gegenteil weiter zugekauft werden. Dies kann über einen Sparplan oder selektiv aus im Lauf der Zeit angespartem Geld erfolgen, wenn es am Aktienmarkt gerade günstige Gelegenheiten gibt.

Wer im Alltag möglichst wenig mit der Börse zu tun haben möchte und auch die Kurse nicht weiter verfolgt, für den könnte der Sparplan eine gute Idee sein. Diesen kann beim bei Online Brokern (mehr dazu später) so einstellen, dass jeden Monat automatisch für einen selbst festgelegten Betrag gekauft wird.

8) Emotionale Entscheidungen vermeiden

Die größten Fehler an der Börse passieren, wenn man sich von seinen Emotionen zu voreiligen Entscheidungen hinreißen lässt, statt konsequent einen strategischen Plan zu verfolgen. Dazu gehört zum einen, schwierige Phasen durchzuhalten, statt resigniert die Flinte ins Korn zu werfen und zum anderen, in guten Phasen nicht euphorisch zu werden und zu hohe RIsiken einzugehen.

Die Situation scheint in den schlimmsten Phasen oft dann besonders hoffnungslos, kurz bevor die Wende kommt. Und in den guten Zeiten glaubt man, die Bäume könnten in den Himmel wachsen, da alle großen Probleme gelöst zu sein scheinen. Wer seine Emotionen im Griff hat und unabhängig davon rationale Entscheidungen trifft, wird langfristig deutlich besser als die meisten anderen Anleger abschneiden.

9) Nicht der Herde hinterherlaufen

Es kann auch zu massenpsychologischen Effekten wie dem Herdenverhalten kommen. Zwar glauben wir alle, dass wir intelligente Menschen sind. Doch wenn die Stimmungen extrem genug sind, um unser bewusstes Denken auszuschalten und die ältesten, instinktgesteuerten Teile unseres Gehirns die Kontrolle übernehmen, wird das Herdenverhalten zur Realität. Denn die grundlegenden Instinkte funktionieren bei allen Menschen gleich und können so ein entsprechend gleichgerichtetes Verhalten auslösen.

Das Problem dabei: Immer dann, wenn am Aktienmarkt alle das gleiche machen, wird es gefährlich! Denn die Kurse entstehen immer aus Angebot und Nachfrage. Das bedeutet, dass die Preise bei sehr einseitiger Stimmungslage extrem verzerrt werden können. Eine übermäßig positive oder negative Stimmung der Marktteilnehmer gilt deshalb als klassischer Kontraindikator.

10) Individuelle Beratung

Wem das Investieren auf eigene Faust zu kompliziert ist oder wer Unsicherheiten hat, für den zahlt sich eine gute Beratung mit Sicherheit aus. Nicht unterschätzen sollte man auch weiteres Know-How von Beratern über steuerliche Optimierungen im Rahmen der Altersvorsorge und andere wichtige Dinge wie etwa einen Check des persönlichen Versicherungsschutzes und die generelle Finanzplanung im Leben. Zudem schützt ein guter Berater vor allem unerfahrene Anleger vor den soeben besprochenen Fehlerquellen.

Konkret möchte ich auf Honorar-Anlageberater hinweisen. Denn klar ist, dass keine Beratung wirklich umsonst sein kann. Beim Honorarberater bekommt man für eine transparente Gebühr eine ehrliche Leistung ohne Interessenskonflikte. Gegenüber der klassischen, nur scheinbar kostenlosen Beratung auf Basis von Provisionen bin ich dagegen skeptisch. Denn hier besteht immer die Vermutung, dass der Berater seinen eigenen Verdienst maximiert, statt im besten Interesse des Kunden zu handeln. Erfahrungsgemäß sind die zunächst hohen Kosten einer Honorarberatung auf lange Sicht weitaus niedriger und die empfohlenen Produkte besser. Einen lokalen Ansprechpartner findet man zum Beispiel über den Verbund Deutscher Honorarberater.

11) Brokerwahl für Selbstentscheider

Für alle, die sich nicht persönlich beraten lassen oder digital über einen Robo Advisor (siehe FAQ) investieren möchten, stellt sich die Frage nach einem passenden Broker. Hierzu gibt es im Internet verschiedene Vergleichsseiten.

Die günstigste Möglichkeit sind provisionsfreie Anbieter, bei denen das Eingehen einer Position fast nichts oder nichts kostet und man entsprechend auch kleine Positionen kosteneffizient umsetzen kann. Allerdings ist hier eventuell nur der Handel über Apps möglich, was zu Spielerei verführt und für das langfristige Investieren überhaupt nicht förderlich ist. Außerdem kann das Angebot an ETFs und Aktien begrenzt sein.

Etablierte Online Broker sind zwar (teils deutlich) teuer bei den Ordergebühren, aber haben den Vorteil, dass langfristige Investments gefühlt auch besser durchzuhalten sind. Ich habe mein ETF-Depot zum Beispiel auch noch bei einem eher teuren Anbieter. Aber es schadet natürlich auch nicht, einen Broker mit möglichst niedrigen Gebühren zu haben.

12) Langfristiger Anlageerfolg ist kein Glück

Eine durchdachte Strategie, die wirklich konsequent durch dick und dünn durchgezogen wird, bewährt sich. Selbst Sparplananleger, die erst vor ein oder zwei Jahren auf hohem Niveau begonnen haben, regelmäßig zu investieren, aber nun insgesamt im Minus liegen, werden früher oder später im grünen Bereich landen, falls sie ihren Plan durchhalten. Auch, wenn das nach den extremen Kursverlusten im Corona-Crash zunächst absurd erscheinen mag.

Vereinfacht ausgedrückt ist die Formel für langfristigen Vermögensaufbau:

● Hohe Sparquote

● „Niemals“ verkaufen

● Systematisch nachkaufen bzw. selektiv Chancen für Zukäufe nutzen

Die Perspektive wahren

Abschließend zum ersten Teil noch zwei wichtige Dinge, die uns immer bewusst sein sollten:

● Die meisten Menschen wären froh, wenn sie überhaupt genug Geld hätten, um über Investments am Aktienmarkt nachzudenken. Die Geldanlage ist also ein klassisches First World Problem, also ein Luxusproblem.

● Langfristige Aktienanlagen basieren auf der historischen Gesetzmäßigkeit, dass sich die Märkte irgendwann von jedem noch so schlimmen Rückschlag erholt haben. Wie ich oben schon geschrieben habe, ist aber nichts wirklich sicher (auch langfristige Aktieninvestments nicht). Falls es also irgendwann doch passieren sollte, dass sich der Aktienmarkt nicht mehr erholt, dann haben wir mit Sicherheit eine so extreme wirtschaftliche, politische und gesellschaftliche Situation, dass uns der Wert unserer Investments am wenigsten interessiert, weil es ums nackte Überleben geht.

Fallstudie: Deutsche Telekom

Viele Menschen gerade in Deutschland haben Angst vor Aktien. Das hängt auch mit unserer Geschichte zusammen, in der frühere Generationen alles verloren haben und spätere Generationen durch ungünstiges Verhalten etwa im Fall der Deutschen Telekom schlechte Erfahrungen an der Börse gemacht haben.

Die negativen Ergebnisse kamen vor allem dann zustande, wenn alles auf eine Karte (also auf diese eine Aktie) gesetzt wurde. Wobei die Aktionäre hier sogar noch Glück im Unglück hatten, da die Deutsche Telekom wenigstens überlebte und über die Jahre weiterhin Dividenden zahlte, die im gezeigten Kursverlauf nicht berücksichtigt sind.

Fallstudie: Globale Finanzkrise

Im Jahr 2008 brach, ausgelöst durch den Zusammenbruch der US-Investmentbank Lehman Brothers, eine globale Finanzkrise aus. Ausgehend vom vorherigen Hoch erreichten die Kurse des marktbreiten US-Aktienindex S&P 500 im März 2009 ihr Tief, das mehr als 50 Prozent unter den alten Höchstständen lag. Die Welt stand am Rande des Abgrunds. Ich war damals Praktikant bei der Deutschen Bank in der Finanzmetropole London und habe das Chaos selbst miterlebt.

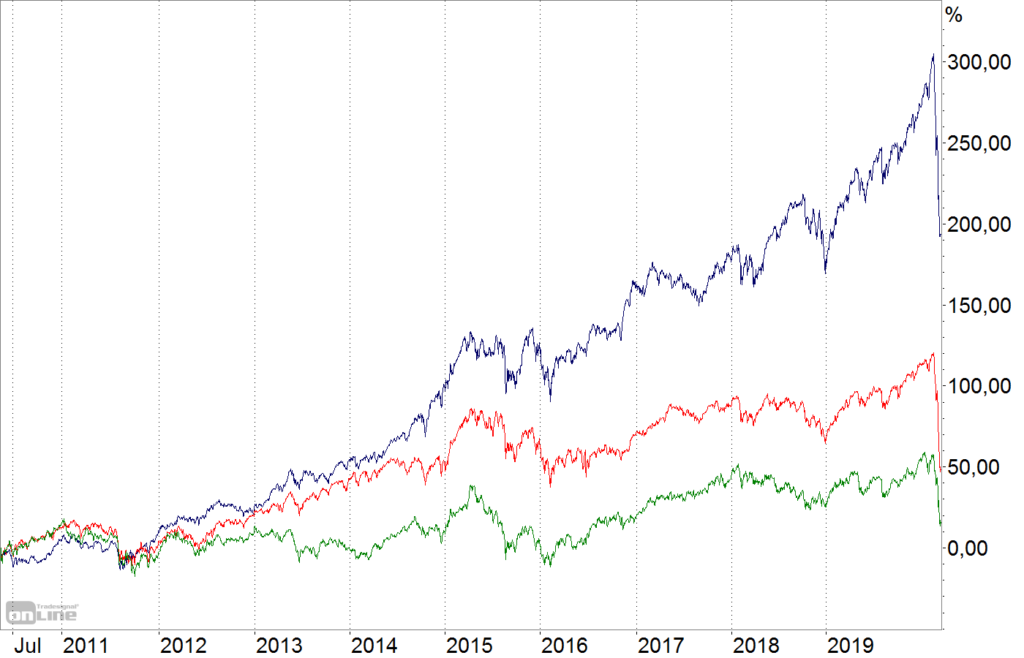

Nach den massiven Einbruch holte der Markt alles wieder auf und stieg weit über die alten Hochs an (siehe nächste Grafik unten). Dabei fiel die Erholung in Europa deutlich schwächer aus, was die Bedeutung einer breiten globalen Streuung von Aktieninvestments zeigt. Es ist durchaus denkbar, dass nach der Corona-Krise (deren Verlauf, Dauer und Ausgang momentan höchst ungewiss ist) ebenfalls ein neuer Bullenmarkt beginnt.

Fallstudie: Breit gestreute ETFs

Eine einfache Art, langfristig zu investieren, sind breit gestreute ETFs (siehe FAQ). Über diese kann extrem kosteneffizient in ganze Länder, Kontinente oder sogar weltweit investiert werden.

Die Grafik verdeutlicht den enormen Renditeunterschied zwischen den drei Regionen USA, Europa und Emerging Markets. Auf lange Sicht kann sich das aber auch wieder angleichen. Eine mögliche Ursache hierfür könnten die durchschnittlichen Aktienbewertungen sein, die in den USA eher hoch und in Emerging Markets eher niedrig sind. Ob das so eintritt, ist aber aus heutiger Sicht schwer zu beurteilen, da die Höhe der Bewertungen immer auch mit den jeweiligen Risiken der Länder und Regionen zusammenhängt, was im Detail sehr komplexe Zusammenhänge beinhaltet.

Wer die ganze Welt in einem einzigen Produkt abbilden möchte, kann zum Beispiel auf den MSCI All Country World setzen. Dieser enthält über 3000 einzelne Aktien aus mehr als 40 Industrie- und Entwicklungsländern weltweit, hat aber ein deutliches Übergewicht in den USA (rund 55 Prozent). Man könnte also diesen als Basisinvestment nutzen und selektiv Zukäufe in den Regionen Europa und Asien bzw. Emerging Markets vornehmen. Das ist nur ein Beispiel, die Möglichkeiten sind vielfältig. Deshalb nochmal der Hinweis: Wer nicht selbst entscheiden kann oder möchte, sollte sich an einen Berater wenden. Die Börse kann sehr teuer werden, wenn man nicht weiß, was man tut – es sei denn, man hat Glück, was durchaus passieren kann, aber darauf sollte man lieber nicht mit hohem Einsatz wetten 🙂

FAQ

An dieser Stelle möchte ich noch ein paar konkrete Fragen beantworten. Einige davon haben mich so oder so ähnlich bereits erreicht, andere habe ich selbst ergänzt, um die thematischen Lücken zu füllen.

Warum sollte ich mich überhaupt mit dem Aktienmarkt befassen?

Aktien sind Unternehmensbeteiligungen. Unternehmen sind, anders als ein Goldbarren, Produktivkapital und haben das Ziel, Gewinn zu machen. Dafür müssen die Unternehmen gewisse Risiken eingehen, die Anleger mittragen und wofür sie wiederum mit einer positiven Renditeerwartung kompensiert werden. Dass man sich über Aktien einfach daran beteiligen kann, ist also eine gute Sache.

Warum sind Fonds gute Anlageprodukte?

Einzelne Aktien sind zwar lukrativ und können erfahrenen Profis hohe Renditen ermöglichen, aber gleichzeitig riskant, da Unternehmen auch Pleite gehen können. Zudem braucht die notwendige Analyse einzelner Aktien viel Erfahrung und Zeit, in der man auch andere Dinge erledigen könnte (Opportunitätskosten). Deshalb ist es für die meisten Menschen, die sich nicht im Detail mit der Börse befassen möchten oder können, einfacher, auf Aktienfonds zu setzen. Diese enthalten viele verschiedene Werte, wodurch das Risiko gestreut sind.

Warum ausgerechnet ETFs kaufen?

Unter den Fonds gibt es klassische, von Fondsmanagern verwaltete (also aktive) Fonds sowie passive Indexfonds (ETFs). Die ETFs haben keinen Manager, der bewusst Entscheidungen für oder gegen einzelne Aktien trifft, sondern sie bilden einfach bestimmte Aktienindizes wie den MSCI World, den S&P 500 oder den DAX ab. Dadurch lassen sich viele Kosten einsparen, sodass die Gebühren der meisten ETFs extrem niedrig sind. Da es an den Märkten schwer ist, systematisch überdurchschnittlich gute Entscheidungen zu treffen, schneiden ETFs mit dieser banalen Idee auf lange Sicht häufig besser ab als aktive Fonds. Wer aber lieber einem echten Fondsmanager vertraut und sein Investment damit länger durchhält, ist auch mit aktiven Fonds gut beraten.

Welcher ETF ist der richtige?

Grundsätzlich würde ich sagen: Je weniger man sich auskennt und je weniger man sich regelmäßig mit allem befassen möchte, desto breiter sollte der ETF gestreut sein. Weltweit gestreut, allerdings mit recht hohem USA-Anteil, ist zum Beispiel der MSCI All Country World. Etwas besser ausbalanciert wäre eine etwa gleichwertige Mischung aus ETFs auf die Regionen Nordamerika, Europa und Asien. Wer sich gut auskennt und oft mit dem Thema beschäftigt, kann auf einzelne Länder- und Branchen-ETFs zurückgreifen oder auch Einzelaktien kaufen. Gute Empfehlungen für konkrete Fonds gibt es bei extraETF.

Haben ETFs auch Nachteile?

Einerseits wird man damit nie besser sein als der Index, der abgebildet wird, während ein aktiver Fonds durch clevere Entscheidungen deutlich besser abschneiden kann (aber durch weniger clevere Entscheidungen auch deutlich schlechter). Man weiß bei ETFs also genau, was man bekommt: Die Indexrendite abzüglich einer kleinen Gebühr. In gewisser Weise haben ETFs aber noch einen anderen Nachteil: Dadurch, dass sie jederzeit handelbar sind, ist es sehr einfach, sie jederzeit zu kaufen oder zu verkaufen. Das klingt zunächst wie ein Vorteil, aber verführt viele Privatanleger aufgrund ihrer Emotionen (siehe oben) zu überhöhter Aktivität und nicht selten dazu, genau zum falschen Zeitpunkt Entscheidungen zu treffen, die sie später bereuen.

Kann ein ETF auf Null fallen?

Es gibt drei Szenarien, in denen ein Index (und der darauf basierende ETF) auf nahezu null fallen kann. Erstens ein kleiner, lokaler Index mit wenigen Unternehmen. Das beste Beispiel ist wohl der Dow Jones Cyprus 10 Titans Index. Ob es darauf ursprünglich mal ETFs gab, weiß ich aber nicht. Das zweite Szenario sind gehebelte ETFs, die einem im Zeitablauf negativen Basiseffekt (Volatility Drag) unterliegen. Das dritte Szenario sind Rohstoff-ETCs wie der United States Oil Fund (USO), die gegen eine meist steigende Futures-Kurve (Contango) ankämpfen.

Worauf sollte ich bei der Auswahl eines Fonds achten?

Die Auswahl ist riesig. Oft haben verschiedene Anbieter gerade im ETF-Bereich sehr ähnliche Produkte. Wichtig ist neben niedrigen Kosten (Total Expense Ratio, kurz TER) ein hohes investiertes Volumen (über 100 Millionen Euro, im Idealfall über 1 Milliarde), da dies signalisiert, dass auch viele andere (große) Anleger darin investiert sind, die das Produkt für gut befunden haben. Bei aktiven Fonds sollte man darauf schauen, wie lange diese schon existieren, wie sie frühere Krisen gemeistert haben und wie die Fondsmanager in Videos und Interviews wirken – zwar ist diese Wirkung sehr subjektiv, aber schließlich fällt die Entscheidung für einen aktiven Fonds gerade wegen der menschlichen Komponente und dem entgegengebrachten Vertrauen.

Was sind konkrete Beispiele für ETFs und aktive Fonds?

aktiv Anpassung an Marktumfeld

Meine Investments liegen 20 Prozent im Minus. Was nun?

Eine Weisheit sollte man sich merken: Wer keine Aktien hat, wenn sie fallen, hat sie auch nicht, wenn sie steigen. Es macht also keinen Sinn, breit gestreute ETFs zu verkaufen, wenn sie im Kurs gefallen sind. Ganz im Gegenteil: Die besten Anleger kaufen, wenn andere Angst haben. Sobald sich die Märkte irgendwann wieder erholt haben, wird es rückblickend eine gute Entscheidung gewesen sein – egal, ob man nahe des Tiefs gekauft hat oder nicht. Was man dann aber auf jeden Fall bereut, ist, zu den tiefen Kursen verkauft zu haben. Da aber wie bereits gesagt nur Geld investiert werden sollte, das auf Jahre nicht benötigt wird, gibt es auch keinen Grund, zu niedrigen Kursen zu verkaufen. Eher umgekehrt: Weitere langfristig freie Mittel können neu investiert werden. Denken Sie an einen Supermarkt, in dem es eine Rabattaktion gibt.

Ist es in einem Crash nicht riskant, zu kaufen?

Risiko besteht immer, gerade im kurzfristigen Zeitfenster. Auch ein breit gestreuter ETF kann im Extremfall 50 Prozent oder mehr fallen. Allerdings sind in oder nach einem Crash viele Risiken bereits eingepreist, sodass wieder mehr Potenzial für Verbesserungen besteht und die tatsächlichen langfristigen Risiken sogar eher niedriger sind. Durch den geringeren Kurs bekommt man für einen bestimmten Geldbetrag zudem mehr Fondsanteile als in guten Zeiten. Das, was viele Anleger aber davon abhält, in Krisenzeiten zu kaufen, sind ihre Emotionen, die wiederum durch die Angst der Menschen in ihrem Umfeld geprägt werden. Man kann es auch so sehen: Es ist riskant, in Krisenzeiten nicht zu kaufen, da man vielleicht später, wenn die Lage wieder deutlich besser ist, eine große Kursbewegung verpasst hat und dann zu deutlich höheren Kursen einsteigt.

Ist es nicht moralisch verwerflich, jetzt zu investieren?

Nein. Die Märkte sind dafür da, jederzeit Chancen und Risiken über angemessene Preise abzubilden. Und als Anleger trägt man schließlich auch direkt die Verlustrisiken. Wer sonst soll diese Risiken, die ja durch die Situation extern vorgegeben sind, übernehmen, wenn nicht die Investoren? Zudem müssen alle Aktien ohnehin immer von irgendjemandem gehalten werden. Man kann den Kapitalismus sicherlich an verschiedenen Stellen kritisieren, aber die Märkte selbst sind der effektivste und effizienteste Preisbildungsmechanismus, den es gibt. Wie sollten wir die unzähligen Preise festlegen, auf denen unser Wirtschaftssystem letztlich beruht, wenn nicht durch das Kollektiv aller Marktteilnehmer? Gerade dadurch, dass Angebot und Nachfrage ausgeglichen werden (müssen), ergibt sich überhaupt erst ein Gleichgewicht. Und ohne dieses Gleichgewicht wäre es garantiert nicht besser.

Kann ich auch mit wenig Geld sinnvoll investieren?

Auf jeden Fall. Es ist sogar ganz gut, mit kleinen Beträgen anzufangen, da man Erfahrung sammelt, ohne viel verlieren zu können. Wichtig ist bei kleinen Beträgen noch mehr als bei großen, die Kosten im Blick zu behalten. Angenommen, der Kauf von ETFs im Wert von 1000 Euro kostet zehn Euro, was schon ein sehr teurer Broker wäre, so sind das ein Prozent des Anlagevolumens. Kostet diese Order dagegen fünf Euro, so sind es nur 0,5 Prozent. Was Sparpläne angeht, so führen einige Anbieter diese kostenlos aus, wobei hier immer auch das Kleingedruckte zu beachten ist.

Wie kann man einen großen Geldbetrag etwa aus einem Erbe sinnvoll investieren?

Hier ist ein bisschen Glück im Spiel, wo die Märkte gerade stehen, wenn der Geldbetrag verfügbar wird. Wie schon beschrieben ist grundsätzlich das Risiko von Kursverlusten abzuwägen mit dem Risiko, Kursgewinne zu verpassen. Deshalb würde ich die Hälfte sofort investieren, entweder in ein globales Produkt oder verteilt auf zwei bis drei verschiedene ETFs, wenn es keine andere sinnvolle Verwendung für das Geld gibt (etwa den Kauf einer selbst bewohnten Immobilie oder die Ablösung eines Kredits etc). Für die zweite Hälfte würde ich einen Rücksetzer abwarten, mir dafür aber auch ein Zeitlimit von sechs bis zwölf Monaten setzen, um nicht ewig den Kursen hinterherzuschauen. Diese 50/50-Strategie muss nicht die beste Lösung sein, da rein statistisch betrachtet die sofortige, komplette Investition optimal ist. Aber psychologisch ist 50/50 eine gute Lösung: Denn falls die Märkte weiter steigen, ist man zumindest zur Hälfte dabei, und wenn sie fallen, kann man günstig nachkaufen. Zudem kann es sein, dass sich in der Wartezeit noch andere bzw. bessere Anlageideen ergeben, indem man sich weiter aktiv mit dem Thema befasst. Oder man investiert den zweiten Teil dann eben in andere Dinge.

Wie weit kann der Markt fallen?

Im Februar wäre die Frage noch gewesen, wie weit der Markt steigen kann. Aber egal, wie herum, keiner kann das wirklich beantworten. In der Weltwirtschaftskrise fiel der Down Jones in den USA von 1929 bis 1932 um fast 90 Prozent. Es ist zu hoffen, dass sich so etwas niemals wiederholt. Viele Unternehmen gingen Pleite (deshalb hohes Risiko von Einzelaktien). Aber irgendwann erholte sich der Gesamtmarkt auch davon (gestreutes Risiko bei Fonds). Auch später gab es große Crashs, in denen der Markt um mehr als 50 Prozent fiel, sich aber irgendwann immer davon erholte und die alten Hochs bei weitem übertraf. Solche Crashs waren also stets Kauf- und Nachkaufgelegenheiten. In einigen Ländern abseits der USA lief es dagegen nicht so gut und man konnte auch langfristig Geld verlieren.

Sollte ich auf den ganz großen Crash warten und dann zuschlagen?

Wer darauf wartet und recht bekommt, kann extrem günstig kaufen. Allerdings weiß niemand, wie weit es nach unten geht. Wer immer nur wartet, verpasst den Einstieg womöglich ganz und schaut jahrelang den steigenden Kursen hinterher. Um das zu vermeiden, eignet sich beispielsweise der oben genannte Sparplan, der bei niedrigen Kursen für den gleichen Geldbetrag entsprechend mehr und bei hohen Kursen entsprechend weniger Stücke kauft. Alternativ können angesparte Beträge manuell in mehreren Stufen mit etwas zeitlichem Abstand investiert werden, im Idealfall für zusätzliche Streuung in verschiedene Fonds.

Wann ist der ideale Einstiegszeitpunkt?

Den idealen Einstieg sieht man immer erst im Nachhinein. Nahezu keiner, außer durch absoluten Zufall, wird den perfekten Zeitpunkt erwischen. Vor allem bei gestaffelten Käufen wird man immer mal besser und mal schlechter einsteigen. Aber um den perfekten Einstieg geht es auch gar nicht. Sondern darum, überhaupt dabei zu sein und die Sache vor allem langfristig durchzuhalten.

Welche Renditen sind realistisch?

Kurzfristig kann so ziemlich alles passieren, aber bei ausreichend langem Zeithorizont sind die Aussichten zunehmend positiv. Aktuell steht der DAX bei etwa 8500 Punkten, was nicht weit über seinem (theoretischen) Buchwert ist und eine recht niedrige Bewertung darstellt. Auf Sicht von zehn Jahren ist deshalb realistisch, dass er zum Beispiel bei 20.000 Punkten notiert, also eine jährliche Rendite von neun Prozent erzielt. Allerdings kann es auch sein, dass er bei 15.000 oder 25.000 Punkten stehen wird. Genaue Kursprognosen sind unmöglich und werden in den Medien nur genannt, weil ständig alle danach fragen. Eines ist zumindest auf Basis der historischen Daten quasi „sicher“: Wir werden die alten Hochs wieder erreichen und übertreffen – die Frage ist nur, wann.

Warum nicht einfach in den DAX investieren?

Das DAX-Beispiel habe ich in der letzten Antwort nur genannt, weil es jeder kennt. Es ist aber sogar ein Problem, dass viele Menschen das kaufen, was sie kennen (oder besser gesagt zu kennen glauben). Das führt dazu, dass vorwiegend in Unternehmen im eigenen Land investiert wird und ist nicht optimal, da schon viele andere Dinge in unserem Leben von unserem Heimatland abhängen (Arbeitseinkommen, Immobilien, Währung).

Ich arbeite bei Daimler und weiß, wie das Unternehmen läuft. Daraus kann ich doch einen Vorteil ziehen, oder?

Als normaler Mitarbeiter, der nicht ganz oben im Management sitzt, hat man keine Ahnung, wie das Unternehmen wirklich läuft. Und selbst das Top-Management wird oft genug von Marktreaktionen überrascht. Das liegt daran, dass die Märkte ein Kollektiv aller verfügbaren Informationen sind und eine ganze Menge wissen und vorwegnehmen. Außerdem ist es sehr riskant, ausgerechnet in Aktien des eigenen Arbeitgebers zu investieren. Keiner weiß mit Sicherheit, ob es Daimler in zehn Jahren noch gibt. Im schlimmsten Fall ist man seinen Job los und die Aktien sind auch (fast) nichts mehr wert. Aus Risikogesichtspunkten würde ich deshalb nicht speziell in Aktien des eigenen Arbeitgebers oder der eigenen Branche investieren.

Wann kann ich in guten Zeiten verkaufen, um Gewinne zu realisieren?

Verkäufe sind nur dann sinnvoll, wenn das Geld (dringend) für etwas bestimmtes benötigt wird. Ansonsten stellt sich nach dem Verkauf die Frage, was mit dem Geld gemacht werden soll?! Eine oft genannte Idee ist es, auf günstigere Einstiegskurse zu warten. Wer auf diese Weise versucht, wie die ausgefuchsten Profis das Timing am Aktienmarkt zu betreiben, um sich eine Extrarendite dazuzuverdienen, kann früher oder später das Problem haben, dass der Markt weiter steigt, man aber nicht oder nur teilweise investiert ist. Das kann dazu führen, dass man die Geduld verliert und doch wieder kauft, nur eben teurer. Und selbst, wenn man Glück hat und die Kurse tatsächlich fallen: Wann steigt man wieder ein? Nach einem Rückgang von fünf Prozent? Zehn Prozent? 20 Prozent? Wie lange soll gewartet werden? Keiner kennt die Zukunft. Die Gefahr ist hoch, hier Entscheidungen zu treffen, die man später bereut.

Gibt es die Möglichkeit, ein passives Einkommen zu erzielen?

Das ist zum Beispiel mit Dividendenfonds möglich. Diese schütten quartalsweise oder jährlich die von den enthaltenen Aktien gezahlten Dividenden aus. Man bekommt also für jeden Anteil einen gewissen Betrag ausgezahlt. Es gibt auch weitere Möglichkeiten, bestimmte Risikoprämien (die Betonung liegt auf Risiko) zu vereinnahmen, aber das ist nichts für Einsteiger.

Was ist mit Bitcoin?

Wer ganz früh beim Bitcoin dabei war, konnte extrem hohe Gewinne erzielen. Allerdings waren das ohnehin ganz wenige, da der Marktzugang technisch schwierig war. Wer heute an die Zukunft der übergeordneten Blockchain-Technologie glaubt, kann über speziell darauf ausgerichtete Fonds investieren. Manche sehen Bitcoin auch als digitales Gold und damit als sinnvolle Beimischung zur langfristigen Anlage, aber das ist Ansichtssache. Insgesamt ist davon auszugehen, dass die lukrative Goldgräberstimmung im Bereich Blockchain vorbei ist und der Markt heute Chancen und Risiken ausgewogen bewertet (meiner Meinung nach eher mit Abwärtspotenzial, aber das muss nichts heißen).

Gibt es auch nachhaltige Investments?

Auch in der Finanzindustrie findet ein Umdenken statt. Das Stichwort für nachhaltige Anlagen ist ESG (englische Abkürzung für ökologische, soziale und unternehmenspolitische Nachhaltigkeit). Wer gezielt solche Investments sucht, wird Fonds finden, die sich glaubhaft darauf spezialisieren. Hierfür muss natürlich etwas recherchiert und im Kleingedruckten gelesen werden, worin die verschiedenen Instrumente im Detail investieren bzw. was außen vor bleibt. Außerdem gibt es Fonds, die sich auf einzelne Themen fokussieren wie etwa Kreislaufwirtschaft oder saubere Energie.

Was ist von Robo Advisors zu halten?

Ein Robo Advisor ist eine Art digitaler Finanzberater, der auf Basis bestimmter Angaben automatisch bestimmte Anlagemöglichkeiten vorschlägt und umsetzen kann. Persönlich habe ich damit keine Erfahrung, aber denke, dass es dort ganz gute Konzepte gibt und dies eine Lösung sein kann. Wahrscheinlich ist eine persönliche Honorarberatung deutlich individueller und umfassender, aber wer dies nicht möchte und mangels Erfahrung trotzdem Orientierung sucht, reduziert mit Robo Advisors immerhin sein Risiko, große Fehler zu machen.

Weitere Artikel

Warum Kurse schnell fallen und langsam steigen

Am Hoch kaufen, am Tief verkaufen?!

Die 2 wichtigsten Dinge im Leben

Ausgewählte Links

DAX Renditedreieck über 50 Jahre

Rechner für Sparplan und/oder Einmalanlage

Hey! Vielen Dank für den sehr informativen Artikel. Ich bin immer ein Fan von Aktienfonds gewesen und habe leider nicht verkauft am Anfang der Krise. Aber ich überlege auch nochmla tätig zu werden auf dem Aktienmarkt. Wann ist der richtige Zeitpunkt…? Es ist schwierig vorherzusehen, wann es mit dem Markt wieder bergauf geht. Liebe Grüße

Der Artikel ist schon mehr als 3 Wochen alt, die Lage ist jetzt deutlich positiver. Schwierig vorherzusehen ist der Markt aber immer 🙂 Entscheidend wird sein, wie weit sich die Krise im Kreditbereich ausweitet und wie viel Deleveraging es gibt. „Gesund“ wäre ein zyklischer Bärenmarkt, der das März-Tief nochmal testet. Schon allein deshalb, da wir letztes Jahr eine inverse Zinsstruktur hatten und es selbst ohne Corona einfach an der Zeit für eine Bereinigung ist. Dafür sprechen die momentan weiter fallenden Gewinnerwartungen. Die krassen Rettungsmaßnahmen könnten aber dafür sorgen, dass der Markt das zweite Standbein überspringt und direkt durchstartet. Fast alle würden dann jetzt falsch liegen. Dafür sprechen die zuletzt extremen Mittelabflüsse aus Aktienfonds.

Ich danke Ihnen für die Zusammenstellung all dieser Informationen. Dies sind sehr nützliche Informationen. Es ist schwer vorherzusagen, wie die Weltwirtschaft von der gegenwärtigen Krise betroffen sein wird. Ich freue mich auf Ihre zukünftigen Updates.

Vielen herzlichen Dank für diesen super Artikel / Sammlung von Anfragen! Hier steckt wirklich eine Menge an nützlichem Wissen über Finanzen und Investieren drin! Ich habe seit kurzem auch einen Blog gestartet, bei dem es eher um einzelne Aktieninvestments geht – praktisch als Alternative zu dem ETF Investment. Da das nur mit etwas mehr Wissen bzw. Zeit, sowie einem guten Analyseansatz Sinn macht, fokussiere ich mich genau darauf. Würde mich über einen Besuch freuen: http://equityandeconomy.com/

Viele Grüße

Markus

Danke Markus. Allerdings müsste ich den Beitrag mal updaten, ist schon wieder 1,5 Jahre alt… Heute ist wohl auch das Timing etwas anders einzuschätzen als damals im März 2020 😉

Vielen Dank für die Zusammenstellung all dieser wertvollen Informationen und Leitfäden für langfristige Aktienanlagen! Das ist sehr nützlich.