Die klassische Gebührenstruktur von Hedgefonds ist als „2 and 20“ bekannt: Eine fixe Managementgebühr in Höhe von zwei Prozent, gekoppelt mit einer erfolgsabhängigen Performance Fee von 20 Prozent. Auf solche Vereinbarungen haben sich Hedgefonds und ihre Investoren in der Vergangenheit häufig geeinigt, und beide Seiten empfanden das als fair.

Anders als die Managementgebühr wird die Performance Fee oft weniger kritisch gesehen. Schließlich wird diese nur im Erfolgsfall fällig, wenn eine definierte Hurdle Rate bzw. High Watermark überschritten ist. Das gilt als guter Anreiz, um die Interessen von Hedgefonds und ihren Investoren in Einklang zu bringen. Und so wurden die Managementgebühren im Lauf der Jahre eher reduziert und die Performance Fees in Richtung einer „1 and 30“ Struktur erhöht.

Erschreckende Ergebnisse

Allerdings stellt sich die Frage, ob Anleger in der Praxis mit den vermeintlich fairen Performance-Gebühren wirklich so gut fahren, wie sie erwarten. Genau das untersucht die Studie „The Performance of Hedge Fund Performance Fees“ von Itzhak Ben-David, Justin Birru und Andrea Rossi – und kommt dabei zu erschreckenden Ergebnissen.

Die Forscher analysieren die langfristigen Ergebnisse, die über volle Marktzyklen hinweg erzielt werden. Dazu betrachten sie die Renditen und Gebühren von fast 6000 Hedgefonds über zwei Jahrzehnte (1995 bis 2016) basierend auf den für das Hedgefonds-Universum repräsentativen BarclayHedge- und Lipper-TASS-Daten.

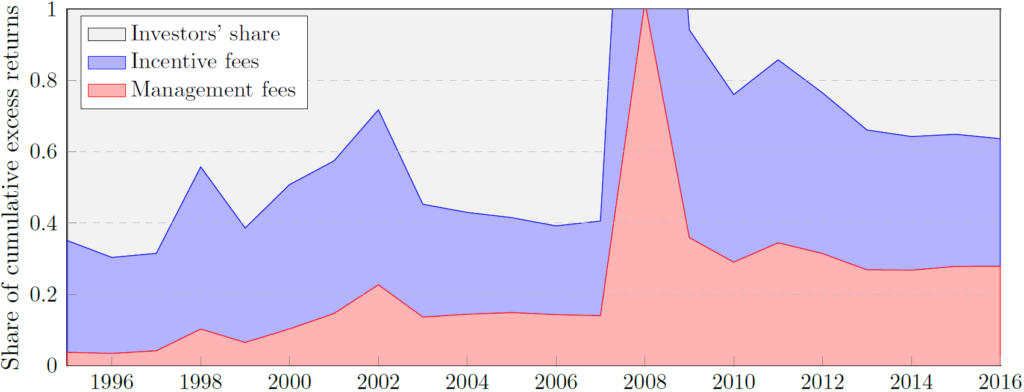

Die Untersuchungen zeigen, dass die tatsächlich gezahlten, effektiven Performance Fees weitaus höher lagen als anhand der nominalen Sätze zu erwarten. So zahlten Investoren statt der durchschnittlichen Performance-Gebühr von 19 Prozent im Betrachtungszeitraum in Wahrheit etwa die Hälfte (49,6 Prozent) der gesamten Bruttogewinne als solche. Nach Hinzurechnung der Managementgebühren blieben den Investoren am Ende nur rund 36 Cent für jeden Dollar an Bruttoüberrendite, die Hedgefonds für sie erwirtschafteten. Die restlichen 64 Cent und damit der Löwenanteil landeten in den Taschen der Manager.

Verblüffende Effekte

Doch wie lässt sich erklären, dass eine scheinbar faire Vereinbarung zur Gebührenstruktur am Ende zu derart extrem Ergebnissen führt, bei der die effektiven Performance Fees weit über den vereinbarten, nominalen Gebühren liegen?

● Asymmetrische Struktur der Performance-Gebühren: Diese werden vereinnahmt, wenn gute Renditen erzielt werden, aber nicht zurückbezahlt, wenn es später schlecht läuft. Langfristige Anleger in einem Hedgefonds, der anfangs gut lief und dann in den roten Bereich rutschte, haben diese Gebühren also zu Beginn bezahlt, obwohl sie am Ende auf einem Verlust sitzen.

● Keine fondsübergreifende Gewinn- und Verlustverrechnung: In einem Portfolio mehrerer Hedgefonds werden oft auch dann Performance Fees für einzelne gute Fonds fällig, wenn insgesamt Verluste erzielt werden. Das Jahr 2008 verdeutlichte die Folge: Trotz enormer Gesamtverluste in Höhe von 147,1 Milliarden US-Dollar zahlten Investoren in diesem Jahr 4,4 Milliarden US-Dollar an Performance-Gebühren.

● Schlechte Fonds werden verkauft oder geschlossen: Es ist viel wahrscheinlicher, dass Fonds nach großen Verlusten verkauft werden als nach großen Gewinnen. Durch den Verkauf geht aber auch der bestehende Puffer zur vorherigen High Watermark verloren, bis zu der keine Performance Fee anfällt. Bei Neuinvestition der Gelder in andere Fonds sind die Gebühren aber wieder von Anfang an zu zahlen.

Schlussfolgerungen

Die Studie zeigt, dass die scheinbar faire Vergütungsstruktur der Hedgefonds-Branche erhebliche (unbeabsichtigte) Konsequenzen hat. Performance Fees sollen die Interessen von Hedgefonds und ihren Investoren in Einklang bringen, führen in der Praxis aber dazu, dass die tatsächliche Gebührenbelastung weitaus höher ausfällt. Besser wäre den Autoren zufolge eine möglichst symmetrische Anreizstruktur. Eine Möglichkeit dazu, so Professor Itzhak Ben-David, ist die Rückforderung bereits gezahlter Gebühren im Falle späterer Verluste (Clawbacks). Außerdem könnten Anbieter, deren Produktpalette mehrere Hedgefonds umfasst, eine Verrechnung von Gewinnen und Verlusten zwischen Fonds vorsehen (Performance Netting). Beides würde zu Lasten der erzielbaren Gebühren gehen, aber effektiv zum tatsächlichen Interessenausgleich beitragen.

Fazit

Der Löwenanteil der Gewinne, die mit dem Kapital der Investoren erzielt werden, landet bei den Hedgefonds-Managern.

Hinweis: Dieser Artikel erschien zuerst ausführlicher in Institutional Money.

Quelle: Ben-David, I. / Birru, J. / Rossi, A. (2020), The Performance of Hedge Fund Performance Fees, Charles A. Dice Center for Research in Financial Economics, Ohio State University Fisher College of Business Working Paper 2020-03-014

Das es „unbeabsichtigte Konsequenzen“ sind, wenn die Anleger geprellt und Hedgefonds Manager reicher werden, glaube ich nicht so wirklich 😉

Wahrscheinlich nicht völlig unbeabsichtigt 😉

Danke für den Einblick in das Thema – ich sehe schon ich lasse davon einfach weiter die Finger und setze auf die langweiligen ETFs da ist das Gebührenmodell wenigstens transparent und ich ärgere ich nicht, wenn der Manager alles einstreicht 🙂

(Wobei wir Privatanleger eh nur in wenig? Keine Fonds der Art direkt investieren können mein ich von daher Glück gehabt 🙂 )

Danke Thomas, so ist es. Für Privatanleger gibt es zumindest in Deutschland eigentlich nur die Möglichkeit, in Dach-HF zu investieren. Und die haben nochmal eine extra Kostenschicht. Bei den Single-HF haben Instis die schwierige Aufgabe, die wirklichen Top-Manager zu finden. Und die gibt es durchaus, einige US-Universitätsstiftungen sind da ganz gut im Geschäft. Trotzdem wird es immer schwierig sein, auf Dauer bei dem Kosten-Gegenwind outzuperformen. Denn unter den Single-HF braucht es auch ein Mindestmaß an Diversifikation, und nicht alle selektierten HF können immer Outperformer sein.