Betting Against Beta (BAB) ist eine Renditeanomalie am Kapitalmarkt. Sie besagt, dass Aktien mit niedrigem Beta-Faktor im Mittel höhere risikoadjustierte Renditen erzielen als Aktien mit hohem Beta. In der Studie „Betting Against Beta“ untersuchen Andrea Frazzini and Lasse Heje Pedersen den Effekt im Detail und beschreiben einen plausiblen Erklärungsansatz.

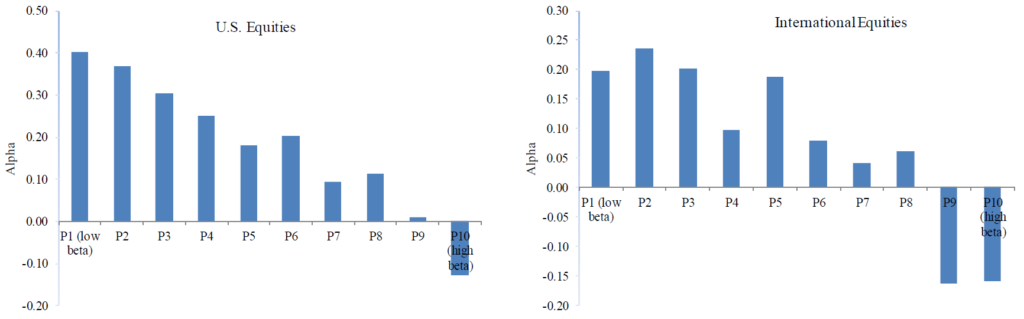

Die Autoren betrachten nach Beta sortierte Portfolios sowie deren nachfolgende Renditen. Sie können in verschiedenen Anlageklassen ein klares Muster nachweisen, das von hohen Alphas sowie Sharpe Ratios für Low-Beta-Werte hin zu niedrigen oder teils negativen Alphas sowie Sharpe Ratios für High-Beta-Werte verläuft. Den BAB-Faktor definieren sie als Portfolio, das Low-Beta-Werte hochgehebelt auf ein Beta von 1 hält und High-Beta-Werte heruntergehebelt auf ein Beta von 1 leerverkauft. Am US-Aktienmarkt ermitteln die Forscher für diesen Faktor im Zeitraum von 1926 bis März 2012 hochsignifikant positive risikoadjustierte Renditen mit einem Sharpe Ratio von 0,78. Dieser Wert entspricht etwa dem Doppelten des Value- und dem 1,4-Fachen des Momentum-Effekts im gleichen Zeitraum. Ähnliche Ergebnisse zeigt die Studie für 20 internationale Aktienmärkte sowie bei Anleihen.

Die Erklärung für den Effekt basiert auf der Annahme, dass alle Marktteilnehmer die höchstmöglichen erwarteten Renditen in Relation zum eingegangenen Risiko erzielen möchten. Gleichzeitig sind sie aber oftmals eingeschränkt, was die Anwendung eines entsprechenden Hebels auf diese Werte angeht. Deshalb greifen sie zum Erzielen hoher Renditen verstärkt auf Werte mit höherem Beta zurück, was dazu führt, dass deren Kurse steigen und damit gleichzeitig ihre erwarteten Renditen fallen. Diese Erklärung ist schlüssig, da auch empirisch betrachtet das Alpha von Werten mit hohem Beta niedriger ausfällt. Gleichzeitig werden Werte mit niedrigem Beta weniger stark nachgefragt und weisen entsprechend höhere erwartete Renditen auf. Allerdings erfordern diese Werte den Einsatz eines Hebels, um entsprechend höhere absolute Renditen und damit die empirisch beobachteten höheren Alphas zu erzielen.

Dass die Möglichkeiten zum Hebeleinsatz tatsächlich einen limitierenden Faktor darstellen, zeigt sich der Studie zufolge darin, dass Marktteilnehmer mit stärkeren Hebelbeschränkungen insgesamt riskantere Werte mit höherem Beta halten. Den Autoren zufolge ist auch die Nachfrage nach gehebelten ETFs ein Zeichen dafür, dass viele Investoren keine direkten Hebel anwenden können. Marktteilnehmer, die flexibel auf Hebel zurückgreifen können, sind dagegen in der Lage, den BAB-Effekt systematisch auszunutzen: Sie untergewichten, vermeiden oder shorten Aktien mit hohem Beta und kaufen gehebelt Aktien mit niedrigem Beta. Tatsächlich zeigt sich genau diese Strategie auf der Long-Seite auch bei Warren Buffetts Berkshire Hathaway – er investiert systematisch in Low-Beta-Aktien und ist in der Lage, diese entsprechend zu hebeln.

Fazit

Aktien mit niedrigem Beta erzielen höhere risikoadjustierte Renditen als Aktien mit hohem Beta.

Quelle: Frazzini, A. / Pedersen, L. H. (2013), Betting Against Beta, AQR Capital