Der US-Vermögensverwalter Hartford Investment Management Company (HIMCO) hat Untersuchungen von Paul Bukowski veröffentlicht, die einige neue, spannende Erkenntnisse zum Momentum-Effekt beinhalten. Analysiert wurden US-Aktien im Zeitraum 1990-2017. In diesem Beitrag greife ich die interessantesten Ergebnisse heraus.

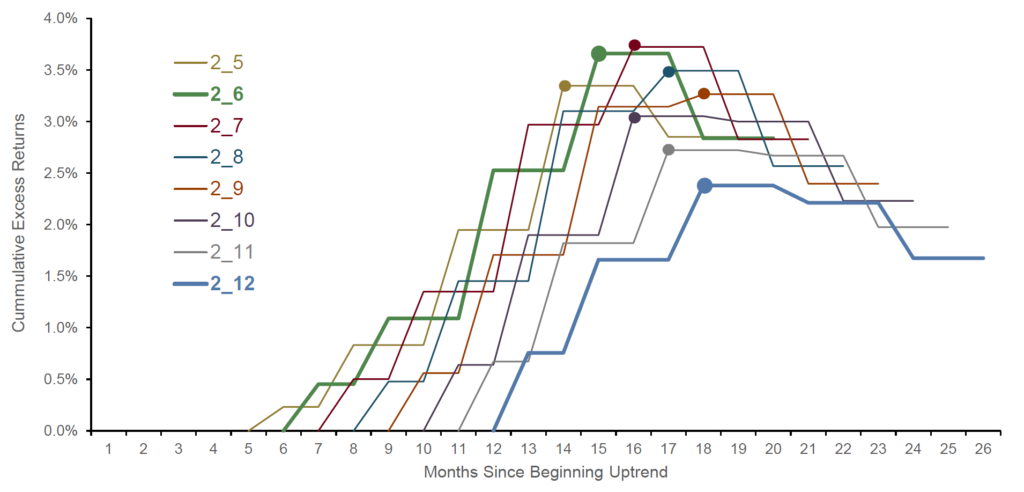

Die wichtigste Erkenntnis ist, dass sich Momentum-Bewegungen (inklusive Ranking-Periode) etwa 15 Monate nach Beginn systematisch abschwächen und umkehren. Zwar ist bekannt, dass Momentum nur auf mittelfristiger Zeitebene funktioniert, aber eine so deutliche Analyse wie in der nachstehenden Grafik konnte ich bisher nicht finden.

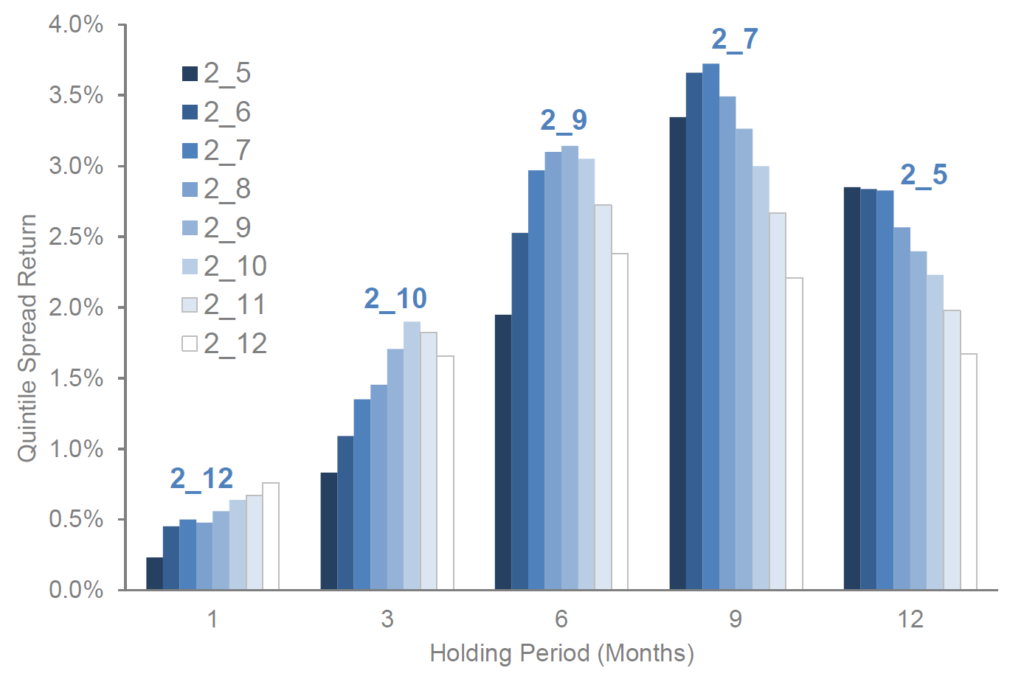

Die zeitliche „Barriere“ liefert weiterhin eine (teilweise) Erklärung dafür, dass Momentum-Strategien mit langen (kurzen) Ranking-Perioden besser funktionieren, wenn die Haltedauer kurz (lang) ist. Auch dazu zeigt die Studie eine interessante Grafik, deren Ergebnisse sich mit meinen Untersuchungen für europäische Aktien decken. Der „optimale“ Zeitrahmen für Momentum ist demnach eine Ranking-Periode von 6 Monaten und eine Holding-Periode von 9 Monaten.

Das Paper beinhaltet noch weitere interessante Aspekte, von denen ich hier einige herausgreifen möchte:

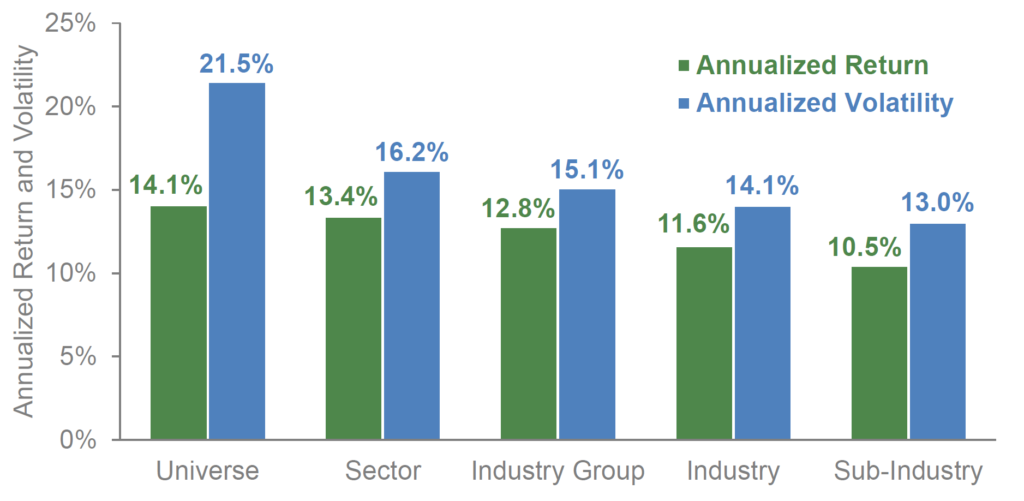

● Bei Anwendung von Momentum auf das Universum aller Aktien ergeben sich die höchsten Renditen, aber auch die höchsten Volatilitäten. Werden die Rankings stark auf untergeordnete Sub-Industrien eingegrenzt, sind die Renditen sowie Volatilitäten am niedrigsten. Die optimalen Sharpe Ratios werden erzielt, wenn Momentum auf der obersten Sektorebene umgesetzt wird.

● Klassische Momentum-Rankings werden oft von Aktien mit hohem Beta oder hoher Volatilität dominiert. Eine Bereinigung der Aktienrenditen um diese Effekte ermöglicht ein Ranking nach „purem Momentum“, was gemäß der Untersuchungen in der Studie zu moderat höheren Renditen führt.

● Extremere Momentum-Portfolios weisen deutlich höhere Renditen auf (Top/Flop 10% vs. 20%). Auch das deckt sich mit meinen Untersuchungen für europäische Aktien.

● Momentum ist stärker für riskantere Aktien, insbesondere Small Caps (Russell 2000 vs. Russell 1000) und Wachstumsaktien (Growth vs. Value)

● Die Outperformance der stärksten Aktien ist geringer als die Underperformance der schwächsten Aktien. Überraschendes Ergebnis.

Fazit

Momentum hält insgesamt für rund 15 Monate an, wobei eine 6/9-Strategie optimal erscheint.

Quelle: Bukowski, P. (2018), HIMCO Quantitative Insights Mai 2018