Das im Jahr 2004 veröffentlichte Paper „Mutual Fund Flows and Performance in Rational Markets“ beschreibt ein grundlegendes Modell der Aktiv-Passiv-Debatte. [1] Demnach übertreffen selbst überdurchschnittlich gute, aktive Fondsmanager ihre passiven Benchmarks nicht dauerhaft – und das aus drei Gründen:

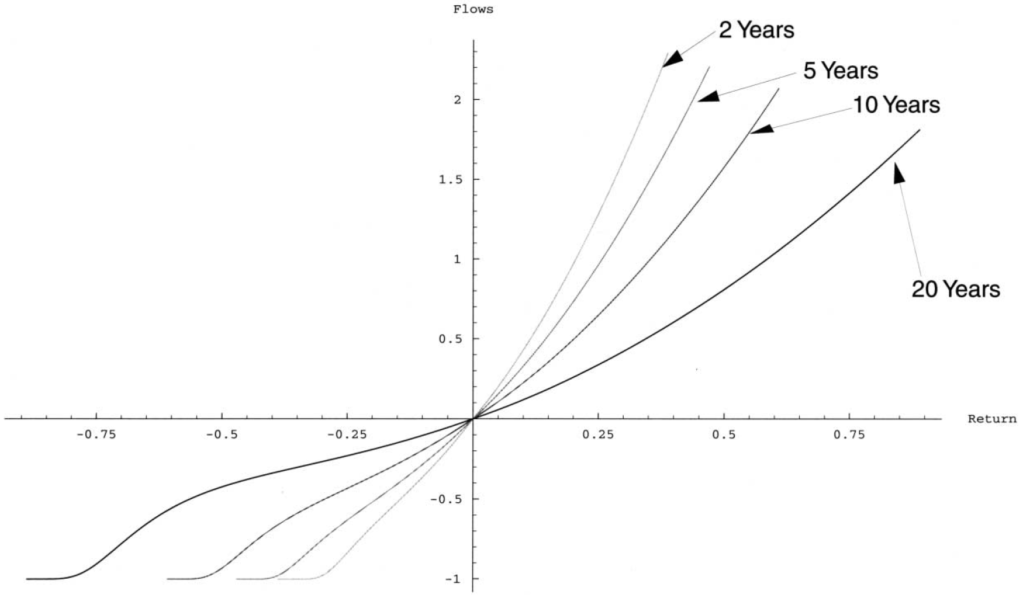

● Erstens erhalten sie von Anlegern fortlaufend Kapitalzuflüsse, die zu einer stetigen Verwässerung der Überrenditen führen (abnehmende Grenzerträge). Ursache dieser Zuflüsse sind die in der vergangenen Kursentwicklung der Fonds leicht erkennbaren Überrenditen. Diese signalisieren Anlegern besondere Fähigkeiten der Fondsmanager und lassen vermuten, dass die überdurchschnittliche Performance weiterhin anhalten wird, was entsprechend Kapital anzieht.

● Zweitens können Fondsmanager mit überdurchschnittlichen vergangenen Renditen höhere Gebühren durchsetzen, welche für die Zukunft wiederum zu entsprechend niedrigeren Nettorenditen führen.

● Drittens ist es für große und weiter wachsende Fonds sinnvoll, einen zunehmenden Anteil des verwalteten Vermögens passiv anzulegen. Dies verringert die relative Volatilität, reduziert das Risiko einer Abnutzung der Outperformance und maximiert damit das Abschöpfungspotenzial des Fondsmanagements.

Im Zeitablauf führen diese drei Effekte dazu, dass sich die tatsächlich realisierten Überrenditen auf Basis besonderer Fähigkeiten der Fondsmanager schließlich völlig erschöpfen und sich ein Gleichgewicht einstellt, in dem auf Dauer nur die Marktrendite erzielt werden kann.

Richtige Interpretation

Die Tatsache, dass die Gruppe aktiver Manager ihre passiven Benchmarks nicht übertrifft bedeutet also nicht, dass aktive Fondsmanager keine besonderen (überdurchschnittlichen) Fähigkeiten haben.

Tatsächlich können gute Manager durch überdurchschnittliche Performance zu recht auf sich aufmerksam machen und dann entsprechend ihres gezeigten Erfolgs weiteres Kapital aufnehmen, höhere Gebühren verlangen und zunehmend passiver investieren, was in der Folge zu einer Abnahme der erwarteten Renditen führt. Damit nutzen die Fähigkeiten der Fondsmanager in erster Linie ihrem eigenen Verdienst, statt sich in Überrenditen für die Anleger zu zeigen – sie managen große Fonds mit hohen Gebühren und verdienen damit viel Geld.

Aktives Management ist letztlich ein Markt, in dem Wettbewerb um das Kapital der Anleger herrscht. Die Nettomittelzuflüsse, die Gebühren und der Anteil passiver Portfoliobausteine sind dabei die Stellschrauben, anhand derer sich die Nettorenditen adjustieren. Das Ergebnis dieses Modells ist, dass Anleger selbst bei besonders guten Managern nicht erwarten können, tatsächlich überdurchschnittliche Renditen zu erzielen. Oder mit anderen Worten: Überrenditen sind nicht prognostizierbar.

Fazit

Anhaltende Mittelzuflüsse, hohe Gebühren und eine zunehmend passive Ausrichtung erschöpfen das Potenzial der besten Manager, Überrenditen zu erzielen.

Quelle: Berk, J. B. / Green, R. C. (2004), Mutual Fund Flows and Performance in Rational Markets, Journal of Political Economy, Vol. 112, Nr. 6, S. 1269-1295