Unzählige Studien haben sich in den letzten Jahrzehnten mit dem Momentum-Effekt befasst. Doch in der Praxis ist es schwierig, diesen profitabel umzusetzen. Zum einen entstehen durch den beträchtlichen Portfolioumschlag hohe Transaktionskosten. Zum anderen gibt es auf der Short-Seite zusätzliche Marktfriktionen, wenn der Leerverkauf einzelner Aktien nicht bzw. nur unter sehr hohen Leihgebühren möglich ist. Und drittens wohnt dem Ansatz ein Crash-Risiko inne, das sich zwar selten zeigt, aber dafür verheerend ausfällt.

Neuer Ansatz

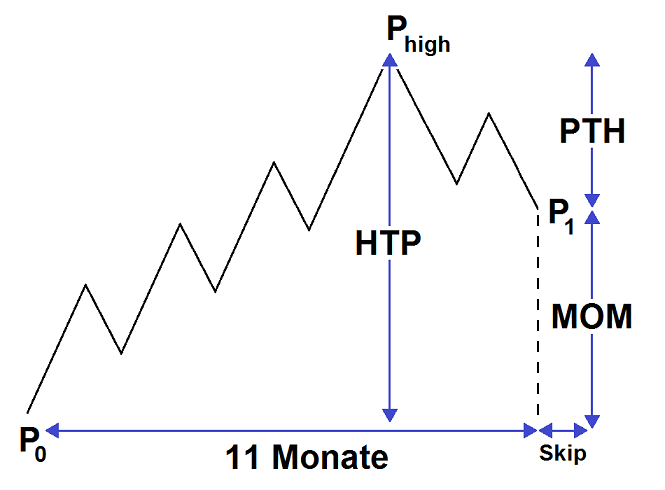

Angesichts dessen ist eine Studie des Finance Center Münster mit dem Titel „Decomposing Momentum: Eliminating its Crash Component“ interessant. [1] Die Forscher unterteilen die Renditen im elfmonatigen Ranking-Zeitraum anhand des erzielten Höchstkurses in zwei Komponenten:

● High to Price (HTP): positive Rendite, die vom Start jeweils zwölf Monate zuvor bis zum Hoch der Aktie im elfmonatigen Ranking-Zeitraum erzielt wurde

● Price to High (PTH): negative Rendite, die vom Hoch der Aktie im elfmonatigen Ranking-Zeitraum bis zu dessen Ende vor einem Monat erzielt wurde

Der letzte Monat bleibt wie bei Untersuchungen zum Momentum-Effekt üblich als Skip-Periode außen vor, um den möglichen Einfluss von kurzfristigen Reversals auszublenden. Die Halteperiode beträgt einen Monat. Analysiert wird der US-Markt im Zeitraum von 1927 bis 2018.

Die Ergebnisse zeigen, dass sich bei Rankings auf Basis von HTP eine durchschnittliche Überrendite von 1,18 Prozent pro Monat sowie eine Sharpe Ratio von 0,71 ergibt. Das ist besser als beim klassischen Momentum (Sharpe Ratio 0,54) und lässt sich als profitables „Echo“ interpretieren. Zudem gibt es keine Anzeichen von Crashs im Anschluss an Abwärtsbewegungen des Gesamtmarktes. Der Grund dafür ist, dass die zuletzt größten Verlierer im Short-Portfolio weitgehend vermieden werden und deshalb die schmerzhafte Junk-Rallye größtenteils ausbleibt.

Das Ranking nach PTH erweist sich dagegen als problematisch und eignet sich nicht für den Praxiseinsatz.

Fazit

Die bis zum Hoch in der Ranking-Periode erzielten Aktienrenditen ermöglichen profitablere Momentum-Strategien.

Hinweis: Dieser Artikel erschien zuerst ausführlicher in Institutional Money 1/2022.

Quelle:

[1] Büsing, P. / Mohrschladt, H. / Siedhoff, S. (2021), Decomposing Momentum: Eliminating its Crash Component, Universität Münster – Finance Center